Заморозят ли валютные вклады?

У банковской системы Беларуси долги не только перед внешним миром, но и обязательства в иностранной валюте внутри страны – перед населением и предприятиями, имеющими инвалютные депозитные счета в банках. Объем же валютных активов в банковской системе – недостаточен.

Дефицит иностранной валюты в экономике и в банковской системе Беларуси, очереди в обменные пункты и неотвратимо-последующая девальвация национальной валюты белорусам не в диковинку: это перманентное (с перерывами разной продолжительности) состояние современной белорусской экономической модели, еще с 90-х.

При этом совокупный спрос на инвалюту у нас носит не только постоянный экономический характер (в целях импорта), но и презервационный – в целях предотвращения обесценений сбережений, сохранения их покупательской способности. Такой способ страхования во многом есть психологическое наследие неоднократных девальваций. Это повышает спрос на валюту.

Сложившаяся сейчас финансово-экономическая ситуация в Беларуси как раз и характеризуется усиленной потребностью в инвалюте. Но на самом деле это только верхушка айсберга возможного будущего спроса. Валюта сейчас нужна больше в целях закупочных шоп-туров за подешевевшими товарами в Россию и Украину и сохранения части рублевых сбережений от девальвации, которая пока не столь значительна - не «съела» еще сверхвысокие в последние два года доходы рублевых вкладчиков.

А эта потребность в сегодняшних условиях (уровне дальнейших девальвационных ожиданий, размере ставок по рублевым вкладам, межгосударственной разнице цен и т.п.) прибавит лишь не более $1 млрд дополнительного спроса к обычному. Хотя, как видим, и такой объем создает трудности для финансовой системы страны.

Но серьезные проблемы настанут, когда усилится отток валютных вкладов из банковской системы. Причиной может стать резкое снижение уверенности граждан в возможности банковской системы Беларуси обеспечить сохранность и возврат валютных вкладов. Пока эта уверенность на довольно высоком уровне, но все чаще в последнее время слышно о трудностях при закрытии валютного депозита – значительно позже оговоренного срока или с предварительной заявкой за несколько дней даже не очень больших сумм.

Поэтому сейчас недостаток валюты несет особую угрозу – не столько угрозу девальвации (которая уже свершилась по факту), сколько угрозу кризиса доверия, который может начаться из-за неисполнения инвалютных обязательств перед вкладчиками, имеющих депозиты в инвалюте. Слишком много у банков инвалютных обязательств и слишком мало у них ликвидных инвалютных активов (иностранных активов, требований к нерезидентам) в наличии.

Так, сумма обязательств перед нерезидентами у банковской системы Беларуси (включая Национальный Банк) на 1 декабря - $8,937 млрд, а перед белорусскими вкладчиками (населением и предприятиями) – владельцами инвалютных депозитов и депозитов в драгоценных металлах, а также номинированных в иностранной валюте ценных бумагах - $12,563 млрд. Что в итоге дает $21,500 млрд суммарных инвалютных обязательств.

А объем имеющихся в наличии ликвидных иностранных активов (требований к нерезидентам) на эту же дату - $7,084 млрд (без золота, носящего стратегическую роль в резервах - $5,559 млрд). Основная часть этих активов находится у Национального Банка и является золотовалютными резервами страны. Меньшая часть (ок. 20%) – у коммерческих банков.

Таким образом, инвалютная ликвидность банковской системы Беларуси (отношение объема имеющихся у нее иностранных активов (требований к нерезидентам) к ее же инвалютным обязательствам) - 33% (без золота в активах – 26%). В последние 10 лет лучшее соотношение было в начале 2008-го (96%) и в середине 2012-го (80%). Худшее – в 2009-ом (47%) и в начале 2011-го (39%) – то есть в кризисные периоды: и даже тогда они были выше, чем сейчас.

Объем совокупных (внешних и внутренних) инвалютных обязательств банковской системы в последнее время уменьшается, в основном за счет сокращения внешних. Максимум совокупных обязательств был в середине текущего года – $21,942 млрд.

Рис.1. Динамика объема инвалютных обязательств банковской системы Беларуси (на начало месяца), $ млрд

Однако сумма имеющихся в наличии ликвидных иностранных активов (требований к нерезидентам) также уменьшается, и бОльшими темпами. За ноябрь они сократились на $400 млн. В октябре снижение составило $475 млн. Максимальный объем активов был летом 2012-го (на 1 августа того года - $13,290 млрд).

Рис.2. Динамика объема иностранных активов (требований к нерезидентам) банковской системы Беларуси (на начало месяца), $ млрд

В итоге инвалютная ликвидность снижается. Причем ухудшение это продолжается уже более двух лет – как раз с момента достижения максимума активов. Некоторое улучшение летом этого года – результат предоставления кредита российского ВТБ на $2 млрд.

Рис.3. Динамика инвалютной ликвидности - отношения совокупных иностранных активов (требований к нерезидентам) к совокупным внешним (перед нерезидентами) и внутренним инвалютным обязательствам (инвалютные депозиты) по банковской системе Беларуси, %

Кризис доверия к банковской системе может вызвать массовый отток валютных вкладов, объем которого будет исчисляться уже миллиардами долларов, которых в банковской системе нет. Ведь привнесенная в банки валюта выдана в кредит.

БОльшая часть инвалютных активов банковской системы – внутренние инвалютные активы - долги белорусской экономики банкам по инвалютным кредитам, некоторые из них уже проблемные. Объем инвалютных кредитов экономике - около $13,5 млрд, а общая сумма инвалютных депозитов белорусских субъектов хозяйствования, то есть сколько имеют сами субъекты хозяйствования - $3,7 млрд. Таким образом, почти $10 млрд – долг в валюте, которой у предприятий нет. При этом сальдо внешней торговли отрицательное, то есть валюты из страны уходит больше, чем приходит. Поэтому рассчитывать на такие активы для оперативного выполнения инвалютных обязательств в период резкого увеличения вывода валюты из банковской системы не приходится.

Такая ситуация возможна и в иных банках мира, ведь так работает любая депозитно-кредитная организация, и в случае паники ни один банк не сможет полностью выстоять отток большей части пассивов из него без дополнительных внешних антикризисных денежных вливаний, в том числе государственных, в том числе запуском «печатного станка».

Но в Беларуси ситуация усугубляется тем, что инвалютные банковские обязательства не покроешь эмиссией белорусских рублей – валюты от этого не прибавится, доллары и евро Беларусь не эмитирует. Валюта приходит в страну или по внешнеэкономическим операциям, или как заимствование, в долг. Но по первому варианту, как выше сказано, валюты из страны уходит больше, чем приходит (минусовое сальдо текущего счета платежного баланса за 9 месяцев 2014-го – более $3 млрд), а по второму - имеются сложности привлечения, в том числе по политическим мотивам.

В случае невозможности исполнить обязательства, денежные власти, в целях сохранения банковской системы, могут пойти на принятие непопулярных решений. Могут заменить инвалютные обязательства национальными по существующему на день принятия такого решения курсу, что вызовет сильнейшую девальвацию национальной валюты и значительные курсовые потери не только вкладчиков, но и инфляционную нагрузку на всех остальных граждан страны. Или пролонгировать задолженность различными способами, оттянуть во времени момент исполнения обязательств - поместить средства на длительный депозит без права досрочного снятия или перевести вклады в ценные бумаги дальнего срока погашения, или просто «заморозить» вклады на срок до лучших времен.

Такие возможные негативные сценарии – есть результат сверхвысокой долларизации в стране. Около 60% всей денежной массы – инвалютная. Это один из самых высоких показателей в СНГ. Доля же инвалютных депозитов (переводных и срочных) населения в общем объеме депозитов физических лиц – более 65% на 1 декабря. А учитывая сложившуюся ситуацию – массовый перевод депозитов в национальной валюте в инвалютные, и в целом «бегство из рубля», а также учитывая текущее курсовое приращение инвалютных депозитов (или девальвационное усыхание рублевых вкладов), к концу года эта доля может превысить 70%.

Остаток средств на всех (переводных и срочных) инвалютных депозитах физических лиц на 1 декабря - $7,936 млрд. Это уже на 12% превышает объем имеющихся в наличии иностранных активов (требований к нерезидентам) всей банковской системы, хотя месяцем ранее это превышение было менее 5%, а еще на месяц раньше – на 2,6% меньше.

Рис.4. Отношение объема депозитов физических лиц в иностранной валюте к объему ликвидных иностранных активов (требований к нерезидентам) в банковской системе Беларуси, на начало месяца, %

По всей видимости, на 1 января это соотношение еще больше ухудшится за счет весьма вероятного существенного уменьшения в декабре иностранных активов в банковской системе (в том числе золотовалютных резервов). Это повышает угрозу сохранности инвалютных сбережений при возможном наступлении кризиса доверия к устойчивости системы.

Для сравнения – такие же показателя по Украине, где в настоящее время происходят самые что ни на есть негативные процессы в экономике и финансовой сфере. На 1 декабря: долларизация денежной массы – 38% (у нас – 60%), долларизация депозитов домашних хозяйств – 51% ( у нас – 65%), отношение объема депозитов домашних хозяйств в иностранной валюте ($14,26 млрд) к объему иностранных активов (требований к нерезидентам) банковской системы Украины ($20,81 млрд) – 68,5% ( у нас – 112,0%).

В Украине в настоящее время на фоне войны как раз и наступил кризис доверия к банковской системе – инвалютные депозиты массово закрываются. На начало года объем депозитов домашних хозяйств в иностранной валюте составлял $23,02 млрд, то есть за одиннадцать месяцев люди вынесли из банковской системы 38% своих инвалютных активов, $8,76 млрд. Плюс огромная нагрузка на гривну, активы в которой стараются перевести в инвалютные, что уже привело к двукратному росту курса доллара в этой стране.

Тем не менее, обязательства перед вкладчиками выполняются, а отношение совокупных иностранных активов (требований к нерезидентам, $20,81 млрд) к совокупным внешним (обязательства перед нерезидентами, $20,26 млрд) и внутренним инвалютным обязательствам (инвалютные депозиты резидентов, $20,23 млрд) по банковской системе Украины на 1 декабря – 51,4%, когда как у Беларуси, как указано выше, 33,0%.

То есть, несмотря на политическую стабильность в Беларуси, потенциальные угрозы в финансовой сфере даже выше, чем в Украине. И связано это именно с огромными инвалютными обязательствами банковской системы (особенно внутренними) в сравнении с имеющейся в ней суммой ликвидных иностранных активов (требований к нерезидентам).

Даже не панический, а просто массовый, отток инвалютных вкладов населения, которое очень гибко и мгновенно реагирует на малейшие изменения в финансовой сфере, угрожающие сохранности сбережений, может вызвать, учитывая объемы таких вкладов, мгновенный коллапс банковской системы, невозможность выполнения обязательств, внутренний дефолт, который может привести к «заморозке» инвалютных депозитов.

Подливают масла в огонь также высокие девальвационные ожидания, повышающие спрос на валюту, и сохраняющийся межгосударственный ценовой дисбаланс, увеличивающий импорт в страну, что тоже, в итоге, усиливает спрос на валюту. В этом плане ближайшие месяцы будут испытанием для банковской системы Беларуси.

Пока доверие населения к государству, как гаранту сохранения банковских вкладов, и вера людей в то, что власти сделают все возможное ради недопущения внутреннего дефолта, велико. Но, как известно, от любви до ненависти один шаг. Особенно когда касается денег.

27.04.2024

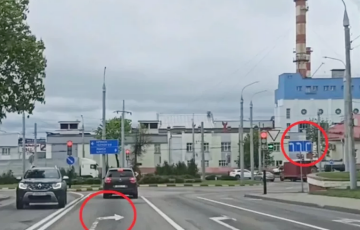

«Перекресток для эрудита»: гомельский водитель показал перекресток, который ставит в тупик гостей города

27.04.2024

«Перекресток для эрудита»: гомельский водитель показал перекресток, который ставит в тупик гостей города

Новости и события в Беларуси и мире.

Пресс-центр [email protected]