Валютный госдолг Беларуси: предел риска

Долговая ловушка, в которую власти попали в 2015 году, потребовала дальнейшей конвертации внешнего валютного долга во внутренний.

Только это удержало показатели по безопасности внешнего долга в рамках «приличий».

ДОЛГОВАЯ ЛОВУШКА

То, что Беларусь в 2014-2015 годах столкнется с необходимостью значительных выплат по внешнему долгу, было известно еще со времен подготовки и проведения президентских выборов 2010 года. Именно под них, сначала для преодоления начавшегося в 2008 году мирового финансового кризиса, был взят кредит МВФ (выдавался траншами до марта 2010 года), а прямо под выборы – в августе – были размещены первые в истории Беларуси евробонды: двумя размещениями на 1 миллиард долларов. Сразу после выборов еще 800 млн. долларов успели разместить на 7 лет до введения санкций. Ну а еще до кризиса власти взяли кредиты у России – в 2007-м, 2008-м и 2009-м. И у Венесуэлы, а также у Китая брали, не переставая.

Несмотря на такие масштабные заимствования, выборы закончились финансовым кризисом, который во многом сделал почти бесплатными льготные кредиты на жилье, значительно снизив рублевые долги внутри страны, но никак не уменьшил долг внешний – валютный, а лишь его нарастил за счет еще одного кредита – от Антикризисного фонда ЕврАзЭС.

О чем думали тогда, когда брали до и после выборов кредиты так, словно делают это в последний раз?

В том-то и дело, что думали, что берут далеко не в последний раз. Рассчитывали на то, что рефинансируют обязательно. Казалось, есть чем и кем «торговать»: с Западом – политзаключенными, с Россией – интеграционными проектами, завязанными на имперские амбиции, с остальными (Венесуэла, Китай, Азербайджан и прочие) – личными контактами.

ВСЕ ПОШЛО НЕ ТАК

Первый пик платежей пришелся на 2014 год. Конечно, на словах Минфин все посчитал, все взвесил, но был ясно: без дополнительных заимствований год не пройти, тем более что возникли проблемы с выделением последнего транша Антикризисного фонда ЕврАзЭС. А только в пользу МВФ за 2014 год надо было выплатить почти 1,3 млрд. долларов.

В качестве «решения» проблемы в конце 2013 года – широкий жест со стороны России: 2 млрд. долларов кредита и возврат части пошлин на нефтепродукты. Отчаянные переговоры по возврату всех пошлин в 2014 году закончились победой, которая уже через пару месяцев стала таять на глазах из-за стремительного падения цен на нефть. А 2 млрд. российского кредита оказались на поверку бридж-кредитом российского банка ВТБ, с которым потом еще несколько раз разгребались в течение года в ожидании кредита от Правительства РФ.

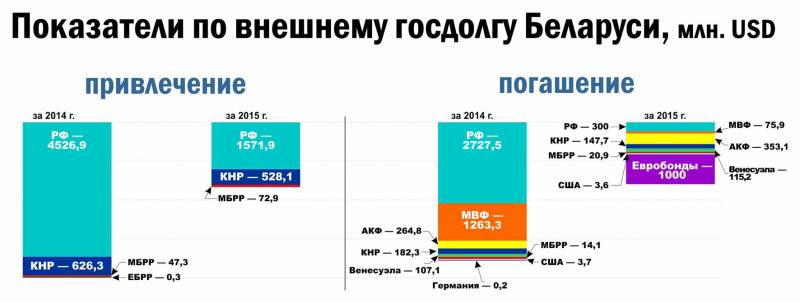

Именно поэтому сформировался такой запредельный по белорусским меркам размер привлечения внешних займов в 2014 году – 5,2 млрд. долларов, но из них 2 млрд. просто ходили туда-сюда по счетам, в нужный момент подтягивая показатели по золотовалютным резервам. С учетом погашения, которое составило в 2014 году почти 4,6 млрд. долларов, чистый итог привлечения – 637,8 млн. долларов.

Но и эта сумма оказалась значительно больше чистого привлечения по итогам 2015 года, которое составило всего 156,6 млн. долларов.

Канун 2015 года с его обвальной девальвацией в России, санкциями против российских банков – материнских доноров белорусских банков и собственным внутренним валютным кризисом, вероятно, был для белорусского Минфина просто кошмаром, так как не оставлял никаких шансов в предвыборный год рефинансировать главную составляющую погашения – евробонды. Но в бюджет на 2015 год все-таки записали рефинансирование этого долга за счет внешних займов.

На что рассчитывали в этот раз, сказать сложно. Возможно, думали, что новые гособлигации выкупят российские банки, но им-то зачем белорусские бумаги, когда они сами под санкциями?

РОССИЯ ДЕНЕГ НЕ ДАЕТ?

В итоге все-таки основные деньги взяли именно у России, хотя сегодня часто приходится слышать, что Россия нам денег не дает.

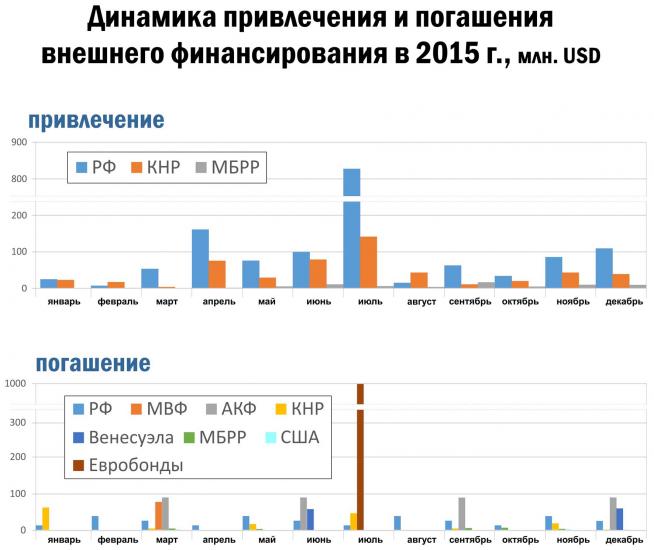

Общий объем привлечения от российского правительства и банков за 2015 год составил почти 1,6 млрд. долларов. Часть из них – это правительственный кредит, который был выдан двумя порциями.

Первый раз о выделении кредита заговорили в конце марта и даже подписали 27 марта соглашение о выделении Беларуси 110 млн. долларов. «Деньги поступят в ближайшие дни», – говорилось на сайте Минфина РБ.

Но в марте 2015 года деньги так и не поступили. Всего в марте было заимствовано у РФ 50,4 млн. долларов, при этом в пресс-релизе Минфина в строке кредиторов к Правительству РФ впервые в 2015 году добавляются российские банки.

Можно предположить, что, как и в 2014 году, какой-то банк в марте, когда нужно было перечислять в пользу МВФ последний платеж, прикрыл собой российское правительство до перечисления им 110 млн. долларов, которые пришли на счета Минфина только в апреле. Общий объем привлечения от РФ в этом месяце составил 162,3 млн. долларов.

Следующее масштабное привлечение от России состоялось в июле: 24 июля было заключено соглашение на привлечение кредита на 760 млн. долларов, 28-го деньги поступили на счет Минфина, и в этот же день со счета Минфина на погашение евробондов вместе с выплатой последнего купона ушло более 1 млрд. долларов. Но это, скорее всего, были другие деньги. Потому что кредит Россия выделила нам в российских рублях.

Вообще надо отметить, что деньги из России привлекались в 2015 году каждый месяц. Возможно, в отдельные месяцы некоторые суммы привлекались опять-таки от российских банков, о чем никаких сообщений не делалось. Отметим наиболее крупные займы: 100 млн. долларов поступило в июне, еще 110 млн. – в декабре. Именно в эти месяцы выходили и так называемые «секретные» указы, которыми оказывалась поддержка неким предприятиям, увеличивался внутренний госдолг за счет выпуска облигаций. Возможно, секретность указов связана как раз с тем, что в них фигурировали помимо всего прочего российские банки, выделявшие средства правительству.

ВАЛЮТНО-ДОЛГОВЫЕ СОЮЗНИКИ

Немалую долю вносил в привлечение средств от России в 2015 году и кредит на строительство АЭС. В настоящее время Минфин в своих пресс-релизах не выделяет отдельной строкой эту часть кредитов Правительства РФ, как делал ранее.

Из статьи заместителя начальника Главного управления – начальника управления привлечения государственных займов Главного управления государственного долга Минфина РФ Э. Зубиной, опубликованной в декабрьском номере журнала Минфина «Финансы. Учет. Аудит», можно почерпнуть, что за 9 месяцев 2015 года на строительство АЭС было привлечено 397,6 млн. долларов внешних кредитов. Если все это российские кредиты, которые легли на внешний госдолг, то от 9 месяцев на некие российские «банки» остается всего 70 млн. долларов. Не так уж и много, но эти деньги явно получены не по госкредитам.

Из той же статьи Э. Зубиной мы узнаем и о том, что 25 мая 2015 года министерства финансов России и Беларуси подписали протокол, в соответствии с которым платить по кредиту на строительство АЭС теперь можно в российских рублях.

Уже первый платеж процентов по кредиту в 2016 году, который по графику будет осуществлен 1 апреля, может быть произведен, можно сказать, «единой валютой».

Так что, если Россия нам сегодня денег не дает, может, это не так уж и плохо. Чем больше мы будем брать в дальнейшем кредитов у России, тем ближе будет венец белорусско-российской интеграции – валютный союз на базе российского рубля. Даже кредит на АЭС, из которого, по данным все того же Минфина, на 1 октября 2015 года было использовано 1,4 млрд. долларов, уже занимает в общем внешнем госдолге 11,2%, а выплата российскими рублями всех 10 млрд. долларов с процентами (платежи по основному долгу начнутся не позднее 2020 года) потребует фактического вхождения в рублевую зону. Если мы, конечно, не научимся за пять лет зарабатывать валюту или привлекать ее не у России на выгодных условиях.

Кстати, Китаю мы, скорее всего, платим юанями. Напомним: в мае Нацбанк заключил сделку СВОП по обмену белорусских рублей на юани на сумму приблизительно 1 млрд. долларов. Что касается объема привлечения в 2015 году со стороны Китая, то он составил 528,1 млн. долларов, что, впрочем, оказалось меньше привлечения в 2014 году – 626,3 млн. долларов. Меньше ушло и на погашение – 147,7 млн. против 182,3 млн. долларов, что как раз может являться отражением курсовых разниц. Чистое привлечение от Китая составило в 2015 году 380 млн. долларов.

ВАЛЮТНЫЙ ВНУТРЕННИЙ ДОЛГ УТРОИЛСЯ

Минфин и Нацбанк, конечно же, демонстрировали чудеса изворотливости, пытаясь при отсутствии валютных поступлений расплачиваться с кредиторами национальными валютами. Однако за евробонды надо было платить не юанями. Поэтому для их погашения пришлось собрать валютные средства на внутреннем рынке.

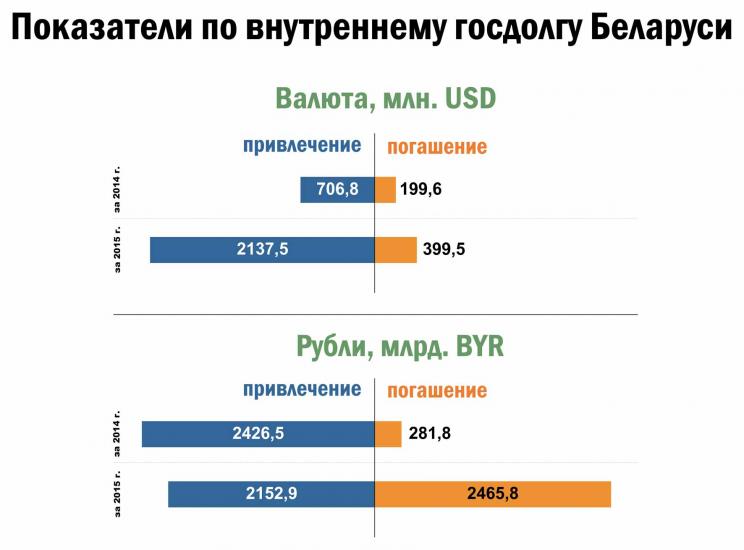

Беспрецедентным стало привлечение в июле на внутреннем рынке более 1 млрд. долларов за счет валютных облигаций. У кого взяли эти деньги и на каких условиях – не сообщалось, впрочем, возможно, лучше этого и не знать, чтобы в отчаянии не забрать из какого-то белорусского банка последнюю валюту и не закопать ее на дачном участке.

Но даже после такого привлечения и необходимости погашения в течение года менее 500 млн. долларов Минфину пришлось добавить к этой сумме в течение года еще более миллиарда. В ноябре было заимствовано почти полмиллиарда долларов (486 млн.), в сентябре и декабре – по 220 млн. и 212,8 млн. долларов соответственно. Ну и там по «мелочи» в другие месяцы.

В результате внутренний валютный долг в 2015 году по сравнению с 2014 годом вырос втрое (!), а общий внутренний госдолг (вместе с рублевым) – вдвое.

При этом при размещении рублевых облигаций Минфину не удалось собрать всю необходимую сумму на текущее погашение внутреннего долга.

ПРОРОКИ НАШЕГО ОТЕЧЕСТВА

Конвертация внешнего долга во внутренний спасла показатели по безопасности уровня внешнего госдолга, для которого установлен порог 25% ВВП. Несмотря на то что внешний госдолг номинально почти не изменился, показатель безопасности ухудшился с 16,6% ВВП на конец 2014 года до 22,7% ВВП на конец 2015-го.

В это трудно поверить, но именно такое значение показателя – 22,7% ВВП – для внешнего госдолга называл в феврале 2013 года тогда еще министр экономики Николай Снопков в своем уже чуть подзабытом, но в то время громко прозвучавшем докладе.

По его словам, если в страну не будут привлечены в 2013 году прямые иностранные инвестиции в размере 3,5 млрд. долларов, то внешний долг вырастет до 17 млрд. долларов, что составит 22,7% от ВВП.

Тогда оценки Снопкова, которые обернулись публичными упреками со стороны президента, казались забавными, прежде всего потому, что наращивание внешнего госдолга до 17 млрд. долларов в 2013 году было просто нереальным, так как нам никто бы 5 млрд. не дал. Но неожиданно они оказались пророческими, только не потому, что долг вырос, а потому что ВВП упал, чего, конечно, три года назад в таком объеме никто просто не ожидал.

Так вот, если мы переведем чистый внутренний валютный долг 2015 года (1,7 млрд. долларов) во внешний, как если бы взяли эти деньги за пределами страны, то внешний долг составит на конец года 14,1 млрд. долларов, а его отношение к ВВП окажется 25,8%, то есть порог безопасности будет превышен.

Так что еще неизвестно: нам не давал кто-то деньги извне или мы их не хотели брать в 2015 году. В любом случае, если судить по цифрам, Минфин и Нацбанк проделали просто филигранную работу по рефинансированию, переводу платежей в другие валюты и привлечению средств внутри страны, чтобы добиться именно таких показателей.

Эти показатели по безопасности госдолга, кстати, мы сами себе установили программой социально-экономического развития на 2010-2015 годы, а так как она уже закончена, то никто не мешает в следующем году эти показатели не выполнять, а в будущем их просто поднять, например, до 35% ВВП.

Поэтому в текущем году мы можем смело брать кредиты у МВФ и ЕФСР (бывший Антикризисный фонд ЕврАзЭС), суммы которых могут составить 3 млрд. и 2 млрд. долларов соответственно.

Если они будут выделены, то, скорее всего, поступать будут траншами. Так что максимум, который мы сможем получить в 2016 году, это где-то 2,5 млрд. долларов, то есть половина. По прогнозам, нам в 2016 году нужно погасить «всего лишь» 1,7 млрд. долларов внешнего госдолга.

Вроде хватает, однако с учетом золотовалютных резервов, которые пока еще чуть выше 4 млрд. долларов, но составляют лишь треть от имеющегося внешнего долга, а с учетом внутреннего валютного и того меньше, для поддержания финансовой стабильности в целом запланированных кредитов может не хватить. А если одного из них и вовсе не будет?

Снова будем наращивать внутренний валютный долг? Но это как раз и есть путь к финансовой нестабильности. Потому что внутренний дефолт по валютным обязательствам ничуть не лучше внешнего. Позора, может, и меньше, однако с учетом того, что основной поставщик валюты в банковской системе – это население, будет гораздо больнее.

Ирина Крылович, belrynok.by

30.01.2025

Один крупнейших нефтяных портов РФ на Балтийском море встал из-за удара украинского дрона

30.01.2025

Один крупнейших нефтяных портов РФ на Балтийском море встал из-за удара украинского дрона

30.01.2025

Генпрокуратура Литвы предупредила изготовителей «паспорта новой Беларуси» об уголовной ответственности

30.01.2025

Генпрокуратура Литвы предупредила изготовителей «паспорта новой Беларуси» об уголовной ответственности

Новости и события в Беларуси и мире.

Пресс-центр [email protected]