Forbes назвал банки, в которых украинцам рискованно держать деньги

Forbes проанализировал устойчивость банков, работающих в Украине.

Лидерами рейтинга жизнеспособности банков, работающих в Украине, который составлен Forbes по результатам первого полугодия 2016 года, стали французский Credit Agricole, австрийский Райффайзен Банк Аваль, немецкий ПроКредит Банк, голландский ИНГ Банк Украина и пока еще итальянский UniCredit Bаnk.

Эти банки оказались в пятерке лидеров по комбинации таких количественных показателей надежности, как ликвидность, рентабельность, достаточность капитала, а также качественных факторов бесперебойности платежей, поддержки акционеров и рисков стран их происхождения. Рейтинг составлен исходя из данных финансовой отчетности по состоянию на 1 июля 2016 года. Цель рейтинга, как всегда, неизменна – отфильтровать банки с самой высокой внутренней способностью пережить период системной нестабильности.

С момента составления предыдущего рейтинга перечень надежных покинули два финансовых учреждения: Фидобанк и «Хрещатик» которые находились в нижней части рейтинговой таблицы. Весной оба банка были выведены с рынка как неплатежеспособные, в очередной раз подтвердив качество рейтинговой методики.

Заметим, что увеличение количества исследуемых банков в новом рейтинге – с 27 до 30 – имеет технический характер из-за коррекции методики отбора. В этот раз вместо банков с рыночной долей более 0,5% рынка, участниками рейтинга жизнеспособности банков Forbes стали топ-30 крупнейших банков по объему активов, которые контролируют более 94% банковского рынка.

Продолжение ставкопада

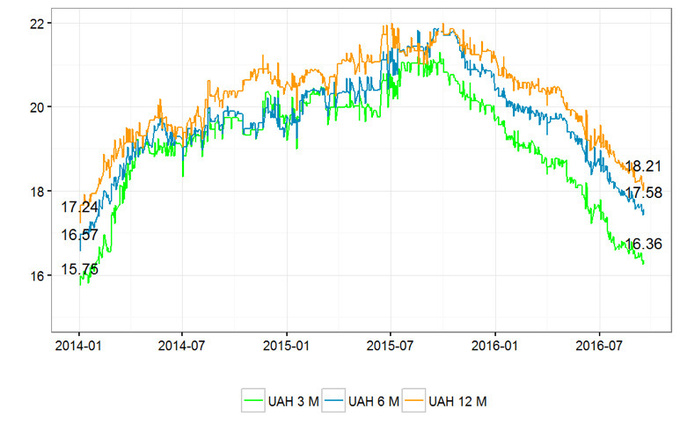

Клиенты украинских банков наблюдают дальнейшее падение доходности своих депозитов в связи с массовым понижением ставок игроками банковского рынка. Средневзвешенная гривневая ставка UIRD по срочным вкладам на 12 месяцев с начала года упала с 21% до 18,2%.

Динамика индекса UIRD: средние депозитные ставки в гривне, %

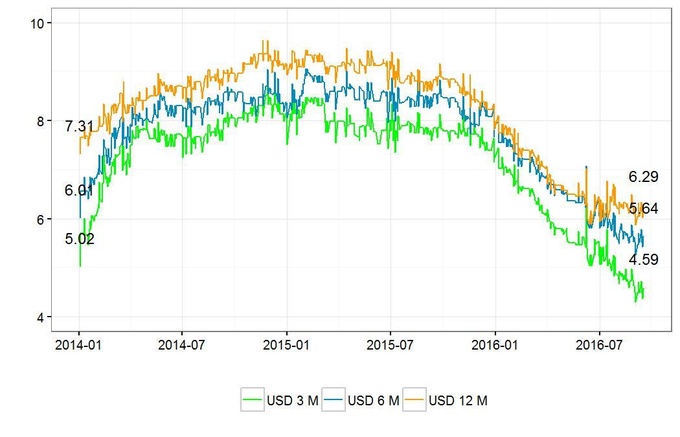

Еще глубже упала доходность валютных сбережений. Депозитная ставка по долларовым вкладам в среднем снизилась с 8,1% до 6,3% годовых, на вклады в евро – с 7,1% до 5,1%. Таким образом, средняя доходность валютных депозитов на данный момент опустилась ниже уровня 2014 года. К тому же, в прошлом индекс учитывал депозиты с правом досрочного расторжения, а сейчас стандартными являются де-факто срочные вклады, которые всегда были доходнее первых из-за худшей конвертируемости.

Динамика индекса UIRD: средние депозитные ставки в долларе, %

Нисходящие ценовые тренды на депозитном рынке потенциально могут отразиться на уровне кредитных ставок, став стимулом к возобновлению кредитования, если удастся дополнительно уменьшить риск-премию, которую банки закладывают в стоимость предоставляемых займов. Также удешевление ресурсной базы не может не радовать банкиров с точки зрения влияния на процентную маржу и возможности поддержки ликвидности.

Одновременно, этот процесс не совсем на руку вкладчикам, привыкшим к традиционно высокой доходности депозитов, умноженной на гарантии ФГВФЛ. В то же время, сокращение разброса ставок среди банков будет способствовать изменению отношения к депозитам – из спекулятивного инструмента, которым активно пользовались многие ушедшие банки и их азартные клиенты, банковские вклады постепенно превращаются в классический низкодоходный и низкорисковый способ для консервативных инвесторов.

С точки зрения консервативных вкладчиков и многих компаний, дорожащих своей репутацией, все более важным фактором в выборе банка при открытии счетов становится не столько доходность продуктов, сколько его финансовая надежность и способность оставаться на плаву во времена системных потрясений. Это и стало главным критерием, по которому строится рейтинг банков Forbes.

Лидеры и аутсайдеры рейтинга

Группа А с высоким уровнем жизнеспособности на этот раз оказалась достаточно многочисленной в связи с общим ростом показателей ликвидности и рентабельности по системе. По результатам первого полугодия 2016-го в группе остались все пять лидеров прошлого рейтинга: французский «КредиАгриколь», австрийский Райффайзен Банк Аваль, немецкий ПроКредит Банк, голландский ИНГ Банк Украина и американский Ситибанк. К ним присоединился УкрСиббанк (Франция и ЕБРР), Правэкс-Банк (Италия) КредоБанк (Польша), а также UniCredit Bаnk, находящийся в процессе продажи итальянцами новым инвесторам из ABH Group.

Замыкает десятку лидеров принадлежащий ABH Group Альфа-Банк, за полгода продемонстрировавший максимальный прирост рейтинговых баллов благодаря улучшению финансовых показателей. Иностранные банки не только сумели пережить кризис с минимальным ущербом для баланса и репутации, но и продолжают, благодаря поддержке со стороны главных офисов, удерживать стратегический курс на сохранение рыночных позиций в Украине.

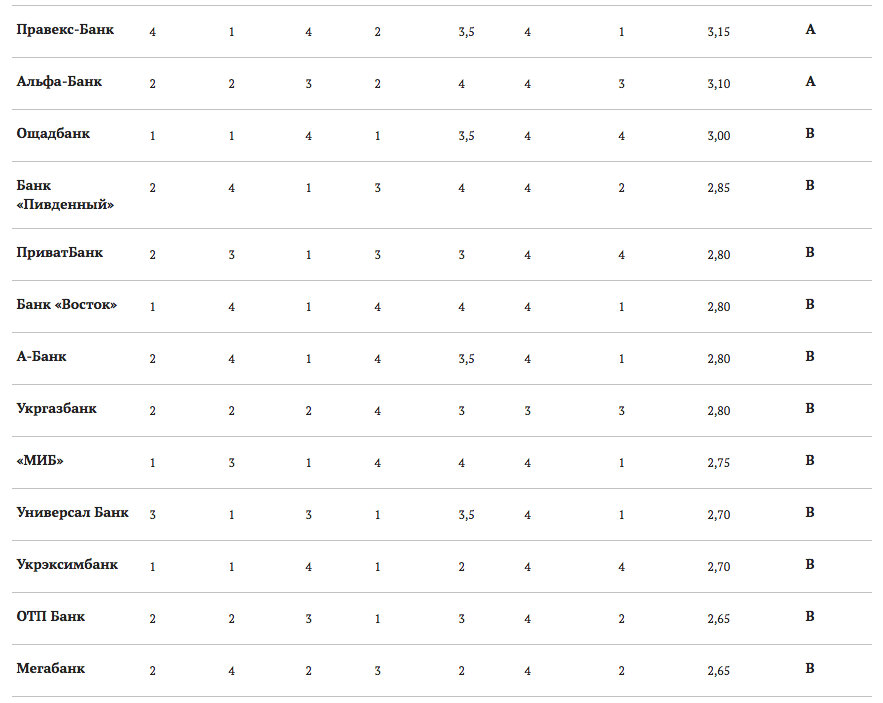

Группа «B» в рейтинге представлена 13 банками со средним уровнем жизнеспособности, из которых три государственных, три – с иностранным капиталом, остальные – частные отечественные.

Государственной «троице» (Ощадбанк, Укрэксимбанк и Укргазбанк), несмотря на поддержку со стороны Минфина и достаточно высокую ликвидность, предстоит решить проблемы с качеством кредитных портфелей и нахождением внутренних источников докапитализации.

ПриватБанку с одной стороны удается проводить возврат средств, полученных в качестве рефинансирования от НБУ и исполнять обязательства перед вкладчикам в режиме серьезного информационного давления. С другой – регулятор дал менеджменту банка три года для устранения обнаруженных в процессе комплексного инспектирования проблем с качеством активов, высокой долей кредитования связанных лиц и пополнением капитала.

В группу «С» с удовлетворительным уровнем жизнеспособности вошли три частных отечественных и три российских банка. Эти финансовые учреждения в основном демонстрируют более низкие показатели ликвидности, рентабельности и качества кредитного портфеля. Даже банки с более благоприятным сочетанием финансовых индикаторов характеризуются низким уровнем поддержки собственников или более высокой угрозой реализации политических рисков.

В группе «D» остается ПлатинумБанк.

30.01.2025

Один крупнейших нефтяных портов РФ на Балтийском море встал из-за удара украинского дрона

30.01.2025

Один крупнейших нефтяных портов РФ на Балтийском море встал из-за удара украинского дрона

Новости и события в Беларуси и мире.

Пресс-центр [email protected]