Экономист: Предел госдолга Беларуси исчерпан

Государство должно признать свою ответственность за неэффективную политику.

Нейтрализовать угрозу долгового кризиса только методами «финансовой инженерии» не удастся. Государство должно признать свою ответственность за неэффективную распределительную политику и решить судьбу предприятий, которые не могут жить без внешней подпитки, пишет для издания «Белорусы и рынок» экономист Центра экономических исследований BEROC Дмитрий Крук.

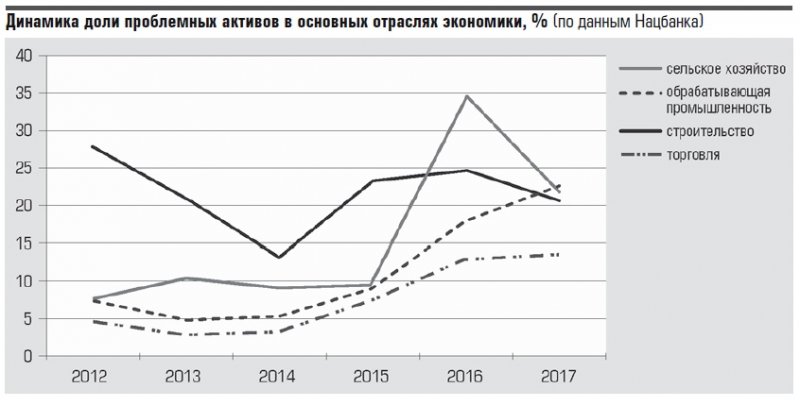

В последние три года проблема плохих долгов в национальной экономике стала привычным пунктом в повестке дня. При этом он обычно рассматривается сквозь призму взаимоотношений банков и предприятий. Такая установка влияет на оценку масштабов проблемы и связанных с нею рисков, а также на разработку рецептов, которые помогут ее решить. Вопреки данной установке возьмусь утверждать, что долговая проблема шире и порождена не столько банками, сколько экономической политикой государства.

Не банки виноваты

Банки не единственные кредиторы предприятий. Прямые держатели части долгов последних — правительство и местные органы власти. В некоторой степени это стало следствием длительного прямого бюджетного кредитования госпредприятий, отчасти результатом выкупа их плохих долгов у банков в 2015—2017 годах.

Около 80 % проблемных активов банковского сектора приходится на долю государственных банков. С большой долей вероятности можно предположить, что их доминирующими контрагентами являются как раз госпредприятия. Их кредитование носит преимущественно директивный характер.

Свобода банков в принятии кредитных решений ограниченна. Они руководствуются соображениями не прибыльности, а согласованности с приоритетами экономической политики властей. Во многих кредитных сделках, приведших к появлению проблемных активов, банки де-факто выступали инструментами реализации экономической политики государства. Яркими примерами таких сделок стали масштабные заимствования в ходе кампании модернизации 2011—2014 годов.

Все это означает, что, во-первых, плохие долги банков являются лишь частью обширной долговой истории. Во-вторых, банковские долги и госдолг могут перетекать из одного в другой, поскольку государство относительно свободно в выборе формального держателя долга.

Предел госдолга исчерпан

Если причины долговых проблем кроются в нерациональной политике государства, то правительству следовало бы принять на себя основные издержки, связанные с накопленными долгами банков. На первых порах развития долгового кризиса, в 2015 году, экономические власти действовали в соответствии с этой логикой. Во втором полугодии 2015-го они де-факто приняли на себя проблемные долги госпредприятий в размере примерно 2 млрд долларов. Позднее, в 2016 году, государство пыталось запустить схему с переоформлением проблемных долгов в долги местных властей при участии специализированного Агентства по управлению активами. Благодаря этой схеме Агентство приняло на себя проблемные долги в размере примерно 0,8 млрд руб.

Однако сейчас мы можем говорить о том, что государство отказалось от дальнейшего решения проблемы путем трансформации банковских долгов в госдолг. Основная причина: стабильность госдолга стала подвергаться сомнению. При инерционном сценарии в среднесрочной перспективе прямой государственный долг будет находиться в диапазоне 45—50 % от ВВП. Поскольку госдолг номинирован преимущественно в иностранной валюте, возникают дополнительные риски: отсутствие доступа к внешнему рефинансированию, замедление роста, обесценивание национальной валюты.

В этих условиях власти предпочли ограничить зону своей ответственности устойчивостью госдолга и разделить многогранную долговую историю Беларуси на две обособленные проблемы — госдолга и долгов предприятий перед банками. В этом плане определенный символизм скрывается за указом № 200. Документ можно рассматривать как намек на то, чтобы банки не ждали помощи от государства и пытались решать свои проблемы самостоятельно. Напомню, указ расширяет возможности банков в части обмена долгов на собственность предприятий-должников, а также задает рамочные условия дисконтирования проблемных долгов.

Жизнеспособность предложенной концепции зависит от двух важных вопросов. Во-первых, способны ли банки самостоятельно купировать и постепенно разрешить свои проблемы с долгами? Во-вторых, может ли устойчиво функционировать банковская система при нынешнем уровне долгов?

К сожалению, есть основания полагать, что на оба вопроса последует отрицательный ответ. В таком случае решение правительства выглядит как желание самоустраниться от проблем банков.

Фактически банки получили право продавать долги, однако им не предоставили дополнительных инструментов для отстаивания собственных интересов: возможности инициировать процедуру банкротства со стороны кредитора, особенно в отношении крупных госпредприятий, по-прежнему практически отсутствуют. Если же такая процедура все же началась, то очередь в списке кредиторов не всегда оставляет банкам реальную возможность получить адекватное возмещение по долгам. Возникают сомнения в том, что в нынешних условиях будет сформирован полноценный рынок плохих долгов и найдется достаточное количество желающих их приобрести.

Вхождение банков в собственность нефинансовых фирм также вряд ли может быть эффективным инструментом. Во-первых, банкам не хватает компетенций для управления такими предприятиями. Во-вторых, даже если банк сможет получить необходимые компетенции, маловероятно, что ему удастся реанимировать нежизнеспособные организации, поскольку проблемой большинства из них является не столько плохой менеджмент, сколько неэффективная бизнес-модель.

Долги — угроза активам

Посыл, согласно которому нынешний уровень проблемных активов уже не является вызовом для устойчивости банков, также видится чересчур оптимистичным. Те, кто придерживается такого посыла, обычно говорят о том, что вопреки высокому уровню проблемных активов банки остаются рентабельными и продолжают активно кредитовать экономику и что уже созданы резервы для покрытия убытков, а потому проблемные долги могут быть даже безболезненно прощены.

На первый взгляд, с этими аргументами можно согласиться. Действительно, решение о диагностировании долга в качестве проблемного означает для банков в первую очередь необходимость зарезервировать средства для покрытия возможных убытков. Это приводит к росту отчислений в резервы. В отчетности банков они отражаются в составе расходов, что снижает прибыль банков в период формирования указанных резервов. Пик резервирования для большинства белорусских банков пришелся на 2016—2017 годы, что задало тренд на некоторое снижение показателей рентабельности. Рентабельность капитала в среднем по банковской системе опустилась с 13—15 % в «тучные» годы до 8—11 %, а рентабельность активов — соответственно с 2 % до 1—1,3 %.

Однако диагностирование долга в качестве проблемного является техническим шагом. Это означает, что будущий поток доходов по нему рассматривается как неустойчивый, но вовсе не обязательно, что он иссякнет сразу и полностью, — просто он становится непредсказуемым и отражает колебания финансового положения предприятия-должника. Иными словами, проблемный актив можно образно назвать миной замедленного действия, которая в любой момент может взорваться и оказать негативное воздействие на поток доходов банка. Именно поэтому трудно дать некую универсальную оценку критическому уровню проблемных активов.

Статданные о финансовом состоянии предприятий и банков позволяют предположить, что в 2017—2018 годах заемщики продолжали и продолжают хотя бы частично исполнять свои обязательства по многим проблемным активам. Финансовое положение большинства фирм несколько улучшилось, а с ним и дисциплина в расчетах. Поэтому можно сказать, что пессимистичный сценарий воздействия проблемной задолженности на финансовое положение банков пока не материализовался, тем не менее такая угроза по-прежнему остается актуальной.

Долговая нагрузка на нефинансовые фирмы по-прежнему очень велика. В среднем по экономике их задолженность по банковским кредитам превышает трехкратный размер среднемесячной выручки, а суммарная кредиторская задолженность колеблется на уровне около семикратного размера выручки. При такой диспозиции плавный рост выручки пропорционально росту внутреннего и внешнего спроса позволяет лишь стабилизировать выплаты банкам, но никак не задать устойчивый тренд на снижение кредитной нагрузки.

При каком-либо шоке, например при ухудшении макроэкономической конъюнктуры, исполнение многими компаниями своих обязательств перед банками вновь будет обременительным. В этой ситуации банки могут начать списывать проблемные активы с баланса и финансировать убытки за счет созданных резервов, то есть гипотетический убыток станет фактическим. В бухгалтерском учете такой шаг проявится в том числе в уменьшении собственного капитала банков, что вынудит их ограничить принятие на себя рисков. Банки станут выдавать меньше новых кредитов, столкнуться с дополнительными ограничениями при привлечении внешних займов.

Таким образом, угроза долгового кризиса, на мой взгляд, все еще реальна для Беларуси. Чтобы нивелировать эту угрозу, необходимо признать истоки проблемы, ликвидировать предпосылки для создания новых проблемных долгов — волюнтаристскую распределительную политику экономических властей и питаемые ею несостоятельные предприятия, а также принять гласное и прозрачное решение по поводу фиксации и распределения фактических убытков.

30.01.2025

Генпрокуратура Литвы предупредила изготовителей «паспорта новой Беларуси» об уголовной ответственности

30.01.2025

Генпрокуратура Литвы предупредила изготовителей «паспорта новой Беларуси» об уголовной ответственности

30.01.2025

Муж пассажирки разбившегося самолета American Airlines рассказал о ее последнем сообщении

30.01.2025

Муж пассажирки разбившегося самолета American Airlines рассказал о ее последнем сообщении

Новости и события в Беларуси и мире.

Пресс-центр [email protected]