Ипотечные мечты

Почему в Беларуси не удается запустить механизм долгосрочного кредитования под залог жилья?

Колумнист Office Life Леонид Фридкин обратил внимание на один из столпов социально-ориентированного общества — жилищный вопрос. Довольно продолжительное время государство активно принимало участие деньгами в его решении, но в какой-то момент средства начали иссякать, господдержка — таять, при этом очередь нуждающихся продолжала расти. Решили обратиться к мировому опыту, но что-то пошло не так...

Белорусские власти снова пообещали населению запуск ипотеки. На этот раз «ракетой-носителем» должен стать указ, разработанный Министерством экономики.

Бурного старта и легкой траектории полета у механизма, который, как пообещал 19 февраля министр экономики Дмитрий Крутой, «может заработать» с 2021 года, ждать не приходится. Глава Минэкономики честно предупредил, что «документ еще сырой и требует широкой дискуссии». К тому же многие моменты придется «балансировать с государственными органами». В балансе, по-видимому, окажется много интересных статей: от желания «максимально обезопасить граждан» до обеспечения «приемлемых макроэкономических параметров в 2019 и 2020 годах».

Хочется надеяться, что безопасность и параметры, сулящие успех готовящемуся указу, будут понадежнее, чем те, которые сопутствовали закону № 345-З «Об ипотеке», принятому в Беларуси еще 20 июня 2008 года.

Наверное, закон получился когда-то не просто сырой, а вообще жидкий, потому как почти за 11 лет не дошел до кондиции работоспособности. Правда, попытки ипотечного кредитования были и продолжаются, но заметной роли в решении жилищного вопроса не играют.

Белинвестбанк увеличит кредитование строительства жилья в 2019-2020 годах

Казалось бы, что может быть лучше? Взять лет на 20 кредит на покупку жилья под его же залог, справить новоселье и жить-поживать, долги возвращать. И банку очевидная выгода: ресурсы пристроены, проценты поступают, а если что-то не так — квартира или дом забираются в счет уплаты долга. Так во всем цивилизованном мире делается.

В развитых странах помимо залога риски по ипотечным кредитам хеджируются с помощью многоступенчатых схем страхования и секьюритизации, предусматривающих среди прочего выпуск облигаций и производных финансовых инструментов. Это позволяет уменьшить отчисления в резервы, предусмотренные нормативами безопасного функционирования, увеличить объем средств, направляемых на кредитование, привлечь дополнительные ресурсы на фондовом рынке и получить дополнительный доход от спекулятивных операций с облигациями и деривативами. Остановка за малым — готовностью экономики в целом и фондового рынка в частности к таким операциям. Опыта в этой области в Беларуси маловато, но это дело наживное. Тем более что нормативная база в основном имеется. А вот сформировать достаточно емкий и активный вторичный рынок таких бумаг — задача куда более сложная и долгосрочная. Нужны участники, готовые вложить в этот рынок свои деньги, верящие в успех и надеющиеся, что доходность здесь перевесит риски.

Какие бы законы и указы ни принимались, экономика не реагирует на это пионерским «Всегда готов!». Если цены на жилье и ставки по кредитам не подъемны для небогатой в основной массе публики, то на заманчивые предложения взять ипотечный кредит откликается сравнительно немного граждан.

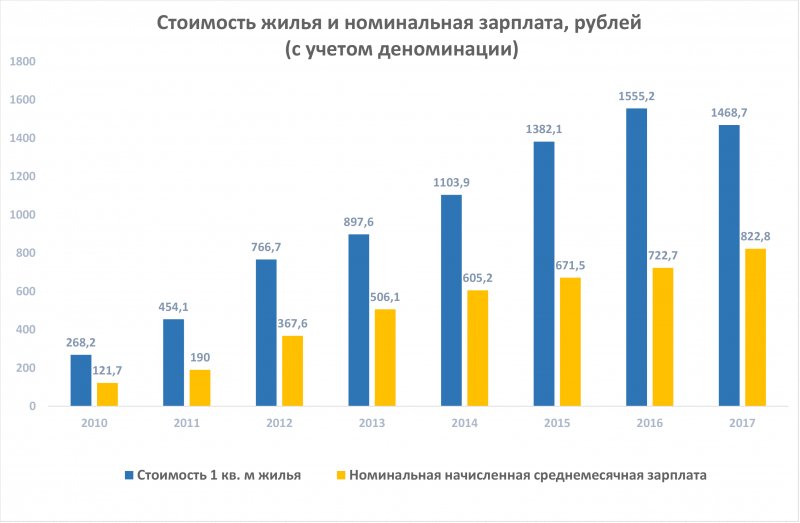

По общепринятой формуле, жилье считается доступным для населения, если средний заработок потенциального заемщика был сопоставим со стоимостью 1 кв. метра. Причем на всем протяжении действия ипотеки, без поблажек и помощи государства. Если же средний заработок по стране вдвое ниже, а у большинства граждан — в 3-5 раз, то массового интереса к ипотеке ждать не приходится. Если же добавить к цене жилья выплаты по кредиту, то оно зачастую оказывается почти в 2 раза дороже.

К тому же, случись очередной кризис, обслуживать кредит станет вообще не по силам. Тогда жилье отберут. Иного достаточного обеспечения у ипотечных заемщиков попросту нет. В свою очередь, банкиров едва ли не больше беспокоит, что наше гуманное законодательство до сих пор не позволяло оставлять должников без крыши над головой. Как реализовать эту часть ипотеки, если дело дойдет до выселения, пока неясно. Да и продать изымаемое жилье без убытков тоже непросто. Поэтому банку совершенно не интересно маяться с выселением должника и продажей изъятого жилья на вторичном рынке.

Жилье в регионах дорожает вслед за Минском

Между тем жилищный вопрос продолжает портить население. Правда, обеспеченность жильем выросла с 17,9 кв. метра общей площади на 1 жителя в 1990 году до 27 «квадратов» в 2017-м, но число граждан (семей), состоящих на учете нуждающихся в улучшении жилищных условий, за это время увеличилось с 669,8 тыс. до 678 тыс., а в 2010-м достигало 855,6 тыс. В то же время число граждан (семей), получивших жилье и улучшивших жилищные условия, сократилось с 48,9 тыс. в 2010 году до 22 тыс. в 2017-м, а ввод жилья в эксплуатацию — с 6,5 млн до 3,8 млн кв. метров. У государства больше нет возможности финансировать строительство жилья в былых объемах. Остается надеяться на кредиты и сбережения. Доля льготных кредитов в финансировании жилья сократилась за 10 лет почти в 5 раз: с 52 до 11,2%, а средств населения — выросла вдвое: с 37,6 до 68,4%. Поэтому властям приходится готовить указ в надежде, что он окажется более работоспособным, чем закон 11-летней давности.

Кстати, такие надежды всего 10 лет назад привели к «ипотечному» кризису в США, который затем перерос в один из самых масштабных мировых финансовых кризисов. Так что к нашим услугам и такой мировой опыт: бездумная раздача ипотечных кредитов неплатежеспособным заемщикам в сочетании с безудержной эмиссией необеспеченных облигаций и кредитно-дефолтных свопов способна взорвать даже самую большую экономику в мире и полмира в придачу.

Чтобы подобные надежды сбывались, требуется множество объективных и субъективных обстоятельств. Например, макроэкономическая стабильность в ближайшие 15-20 лет, сопоставимость доходов населения и стоимости жилья, прозрачность первичного и вторичного рынков жилья, строительства и ценных бумаг. Особо важна здесь готовность властей быть объективным и эффективным арбитром в спорах заемщиков-жильцов, банков, страховщиков, строителей, эмитентов и держателей ипотечных ценных бумаг. Тогда, наверное, все получится.

Новости и события в Беларуси и мире.

Пресс-центр [email protected]