Санкции приближаются: успеют ли белорусы спасти свои валютные вклады?

Страна подходит к финансовому «рубикону».

Динамика депозитов физических лиц в иностранной валюте – хороший индикатор отношения населения к финансово-банковской системе, к ее надежности и устойчивости, а также уверенности, что валютные сбережения людей не пропадут (не будут заморожены или переведены в рубли) из-за отсутствия необходимого количества валюты в стране, пишет infobank.by.

Это национальную валюту всегда можно допечатать в необходимом количестве и прорефинансировать банки, не допустив в ни одного дефолта по обязательствам в белорусских рублях даже в момент массового выноса депозитов. Поэтому единственные опасения, что остаются здесь у людей – исключительно девальвационные.

А доллары и евро – не напечатаешь. Их можно или заработать через внешнеэкономическую деятельность или взять в долг – привлечь деньги извне в качестве кредитов или, что намного лучше – иностранных инвестиций.

Взять денег в долг за границей стало теперь затруднительно – по политическим причинам. Да и инвестиционный климат в Беларуси, похоже, отсутствует как таковой.

Долларов, что приходят в страну плюсовым сальдо внешней торговли, недостаточно при огромном внешнем долге Беларуси. В этом году он (внешний долг) бьет исторические рекорды, его обслуживание вымывает из страны большие суммы валюты. Соответственно, дефолтный риск, который еще недавно был ничтожным, сейчас уже не кажется таковым.

А с вводом в действие очередного пакета санкций в отношении Белнефтехима, грозящим потрясениями в экспорте товаров нефтехимического комплекса (который приносит в страну больше всего валюты), дефолтные риски многократно увеличатся.

С другой стороны, как мы видим, Россия не спешит финансировать белорусскую экономическую модель в условиях санкций, и даже есть угроза существенного сокращения поставок российской нефти в Беларусь. Азербайджан уже отказался.

Все это, если пойдет по худшему сценарию, грозит большими проблемами с иностранной валютой в Беларуси, и не только. В подтверждение надвигающейся серьезной угрозы мы видим участившиеся встречи на высшем уровне Беларуси и России.

На таком информационном фоне динамика в иностранном секторе депозитов физических лиц ожидаемая: «дефолтные» опасения валютных вкладчиков – а других опасений у них быть не может – выливаются в вынос населением срочных валютных вкладов.

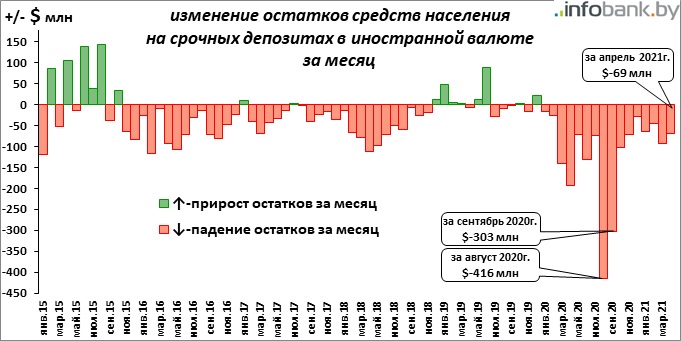

Небольшая динамика началась еще в январе 2020 года, затем резко увеличилась на фоне коронакризисных проблем. Процесс мог бы закончиться осенью-зимой того же года, если бы не политический кризис, разразившийся после президентских выборов, и не его продолжение в виде сильнейшего ухудшения внешних связей.

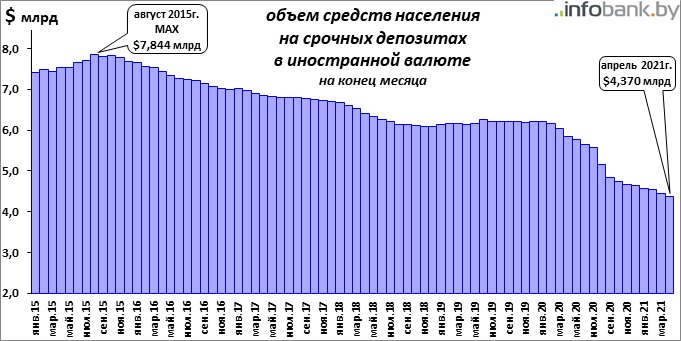

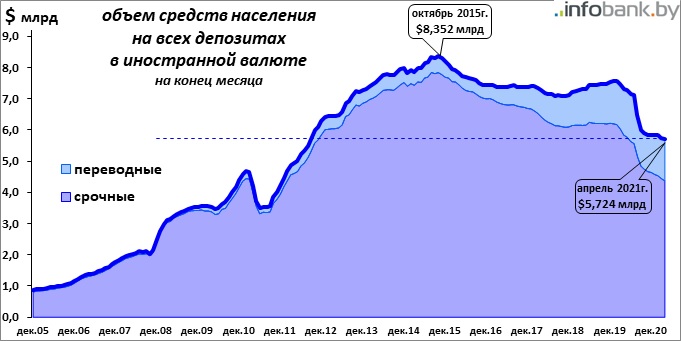

Таким образом, сокращение остатков на срочных депозитах физлиц в иностранной валюте длится беспрерывно 16 месяцев, и чистый отток за это время составил уже $1,846 млрд, что больше, чем было вынесено суммарно за 3 года в кризис 2015-18гг.

В апреле 2021-го отток составил $69 млн: настолько люди вынесли валюты из срочных вкладов больше, чем внесли (к тому же порядка $6-7 млн в этой сумме – капитализация начисленных процентов по вкладу, а не физический принос).

Сумма средств населения на срочных валютных депозитах физлиц в иностранной валюте в конце апреля – $4,429 млрд. Это – минимум за 9 лет, с начала 2012 года.

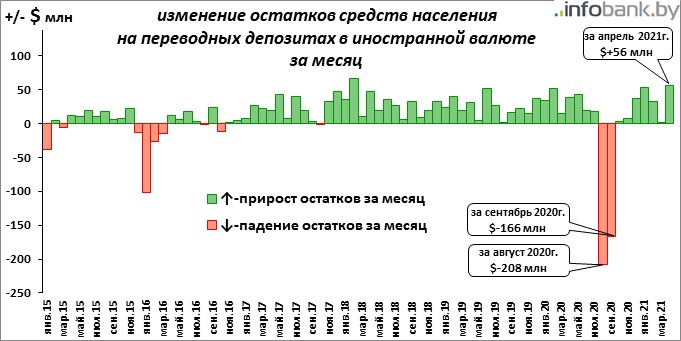

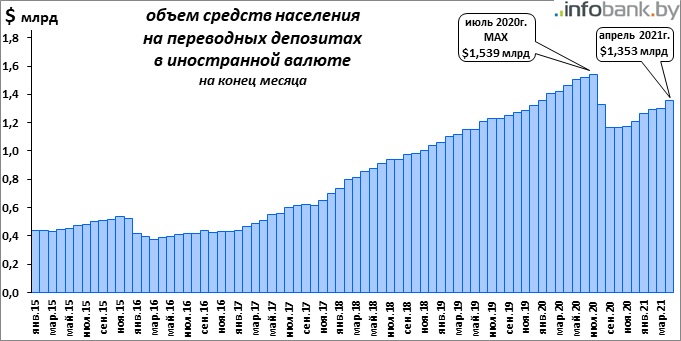

А вот на переводных депозитах физлиц в иностранной валюте – на валютных карт-счетах населения – в апреле, наоборот, зафиксирован прирост, причем наибольший за более чем 3 года – на $56 млн, что, во многом, есть результат значительной покупки ($236 млн) безналичной валюты населением в этом месяце.

В переводном секторе динамика объема депозитов населения всегда была лучше, чем в срочном: доходность и там и там – мизерная. На срочных вкладах – больше, но процент такой, что не имеет существенного значения. И срочные, и переводные – оба вида депозитов - используются больше для безопасного и «противодевальвационного» хранения сбережений.

Но на карточках доступ к деньгам оперативный, и возможен в другой стране. Это удобно и выгодно. Поэтому хранение денег на переводных валютных карт-счетах в последние годы стал очень популярным, объемы таких депозитов от месяца к месяцу росли, обновляя свои исторические рекорды, а падали только в кризисные моменты.

Растут они беспрерывно и последние 7 месяцев: на первый план выходит оперативность доступа к валютным сбережениям, возможность быстрого их вывода в кэш в случае «если что». А это еще один показатель падения доверия к отечественной финансово-банковской системе.

Но все же суммарный за семь «плюсовых» месяцев прирост остатков средств населения на переводных валютных депозитах – $189 млн – меньше, чем вынос за один месяц в августе или сентябре 2020-го.

Поэтому с такими темпами возвращение на прежний, докризисный, уровень займет немало времени: наибольший их объем был зафиксирован в конце июля 2020-го – $1,539 млрд, а сейчас, в конце апреля 2021-го – $1,353 млрд.

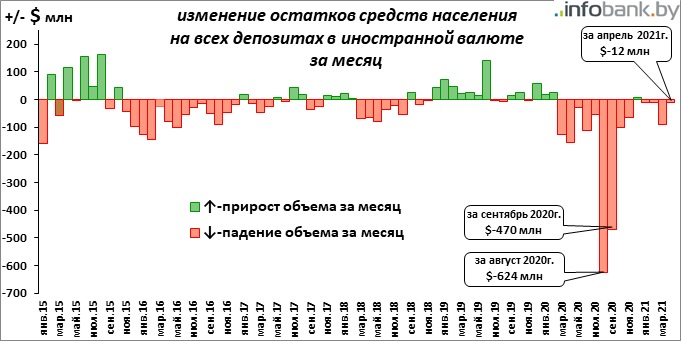

Отток валюты со срочных вкладов физлиц в апреле оказался больше притока валюты на карт-счета населения всего лишь на $12 млн – настолько вышло общее в этом месяце снижение суммы депозитов в иностранной валюте в банковской системе, но это четвертое подряд снижение.

А всего этот отток идет уже более года: началось всё в марте 2020 года на опасениях, связанных с началом мирового коронакризиса, и за прошедшие 14 месяцев только в одном месяце был прирост – в декабре.

Всего за последние 14 месяцев (с марта 2020-го) сумма переводных и срочных депозитов физических лиц в иностранной валюте сократилась на $1,856 млрд, и на конец апреля 2021 года составила $5,724 млрд. Это – минимум за 8,5 лет.

Заметим, что сокращение идет и в национальном секторе депозитов, значит, перетока денег из валютных вкладов в BYN-рублевые не происходит: валюта из депозитов уходит в кэш – в наличные доллары и евро, снижая объем валютных активов банковской системы.

Если вдруг возникнет паника, как было в августе-сентябре 2020 года, когда за два месяца населением из банков было выведено почти $1,1 млрд (см. диаграмму выше). Такая сумма может стать серьезной проблемой.

Если год назад можно было «залить пожар» деньгами, одолженными извне, то сейчас, в условиях санкционного ограничения внешних заимствований и ограниченной российской поддержки, деньги придется брать только из собственных валютных резервов.

Которых может и не хватить, учитывая общий объем – $11 млрд – обязательств банковской системы Беларуси в иностранной валюте, среди которых $5,724 млрд – перед населением.

Вероятность подобных панических настроений есть, если объявленный новый пакет санкций, вступающий в силу 3 июня, окажется действительно таким разрушительным, каким его представляют.

Если после 3 июня Беларусь не сможет найти уловки, как экспортировать товары нефтехимии, то тогда время на спасение валютных вкладов действительно будет сильно ограничено – в таких условиях в стране могут начаться проблемы с иностранной валютой.

Правда, все эти опасения могут оказаться напрасными, если Беларусь сумеет разместить в России облигации на 100 млрд российских рублей. Это эквивалентно $1,4 млрд, и такой суммы вполне хватит на поддержание финансовой стабильности и упреждение паники.

В сегодняшних политических условиях Беларуси российское размещение выглядит тоже уравнением со множеством переменных. С одной стороны, россияне вряд ли решатся на такой риск. Однако, если руководство России «порекомендует» приобрести белорусские облигации, например, раскидав их понемногу большому количеству участников рынка, то размещение может оказаться удачным, и проблема будет решена.

Получается, с приближением санкций Беларусь подходит к некоему рубикону, после которого от нее самой уже мало что зависит. Гораздо большее влияние будут оказывать внешние обстоятельства: насколько разрушительными окажутся эти санкции, и поддержит ли высшее руководство России размещение Беларусью облигаций на заявленную сумму.

Новости и события в Беларуси и мире.

Пресс-центр [email protected]