Эксперт объяснил, как санкции уже сказались на экономике Беларуси

Страна живет в условиях крайне скудного кредитования.

Как себя чувствует белорусская экономика, объяснил экономист, старший научный сотрудник BEROC Лев Львовский, пишет сайт tut.by.

Старые кредиты подорожали, новые все еще почти недоступны

Нацбанк повышает ставку рефинансирования до 9,25% годовых, но это изменение заметят только те, кто брал кредиты в банках.

Изменение ставки рефинансирования при растущей инфляции можно назвать хорошим намерением, но в современных белорусских реалиях этот инструмент потерял свойство сдерживания инфляции.

— Ставка рефинансирования — это ставка, под которую банки могут брать ликвидность. У нас с сентября прошлого года ставки рефинансирования, можно сказать, нет. Так как банки не могут брать деньги под ставку рефинансирования, они могут только участвовать в аукционах, где Нацбанк раздает банкам ограниченное количество ликвидности. Не то, которое хотят банки под определенную ставку, а сколько решает сам Нацбанк. Поэтому эта цифра (размер ставки рефинансирования — Прим. ред.) влияет только на то, сколько платят люди и предприятия, взявшие кредиты, которые у нас часто завязаны на ставке рефинансирования, — объясняет старший научный сотрудник BEROC Лев Львовский.

Значит, единственное изменение, которое произошло из-за повышения ставки рефинансирования, состоит в том, что люди и предприятия теперь будут платить больше по рублевым кредитам. При этом задолженность крупных и средних предприятий по кредитам и займам на 1 июня составила 95,9 млрд рублей.

Если бы ставка рефинансирования продолжала исполнять свою роль в монетарной политике, то ее повышение было было недостаточным, так как она все равно остается ниже инфляции (в июне инфляция достигла 9,9% в годовом выражении).

— Если Нацбанк вернется к традиционной монетарной политике, где ставка рефинансирования будет ключевым инструментом для манипулирования ликвидностью, то можно ожидать, что она будет повышена, — считает эксперт.

Ставки по кредитам выросли в том числе для госпредприятий. Платить по долгам им станет сложней. Но наиболее проблемными для предприятий останутся кредиты, взятые в иностранной валюте.

— Пока Нацбанк поддерживает курс рубля, искусственно закручивая рублевую ликвидность так, чтобы экономические агенты не имели возможности активно кредитоваться и менять полученные рубли на иностранную валюту. Активность в этом плане привела бы к девальвации белорусского рубля, — комментирует экономист.

Остается открытым вопрос о том, насколько у государства хватит ресурсов для поддержки коммерческих госкомпаний, тем более учитывая изменяющийся в сторону увеличения прогноз по дефициту бюджета.

— Мы продолжаем жить с крайне скудным кредитованием экономики. Сейчас экономике сильно помогает внешняя конъюнктура — высокий спрос и цены на наши традиционные товары. Но мы видим по последним отчетам, что рост экономики начала замедляться, хотя он все еще превосходит ожидания, — отмечает Лев Львовский.

— Если вы верите, что инфляция, условно, будет 50%, то вы, как предприниматель, выставляете цены на свою продукцию повышаете в соответствии со своими ожиданиями. Если такое ожидание в экономике общее, то цены соответственно повышаются. Так что бороться с инфляцией — значит бороться с ожиданиями, укреплять авторитет Нацбанка, веру в то, что он контролирует ситуацию, другие экономические ведомства тоже понимают, что делают, и никто ничего в этом плане не скрывает от населения.

Миграционный кризис может спровоцировать новый виток санкций

Важную роль в белорусской экономике сейчас играют, с одной стороны, санкции, с другой стороны, противодействие и попытки Минска их обойти, в том числе с участием России, отмечает экономист.

— Понятно, если Россия захочет, то действительно сможет полностью компенсировать потери от санкций, так как российская экономика во много раз больше, чем белорусская. Но тут вопрос — захотят ли.

Третий фактор, в некоторой степени связанный с санкциями, это внешняя конъюнктура — цены на белорусские товары и возможности и поставок сохраняются до начала действия секторальных санкций. Потом часть этих возможностей будет утрачена. А вот во внутренней конъюнктуре пока все стабильно негативно, без новых шоков.

— Санкции — это динамический процесс. Можно обсуждать, есть ли эффекты от пакета европейских секторальных санкций. Но никто нам не гарантирует, что санкции не будут расширены, введены новые или не будет отменена эта отсрочка. Мы видим, что политически никакой попытки диалога нет, более того есть разные триггерные события, которые могут вызывать больше санкций. В последний раз таким триггером выступала принудительная посадка самолета. С тех пор наблюдается миграционный кризис на границе Беларуси с Литвой и Польшей. Это тоже может спровоцировать новый виток санкций, — объясняет Лев Львовский.

Ситуация с влиянием санкций на экономику может изменить в любой момент в зависимости от решений ЕС, а также если к секторальным санкциям присоединятся США.

Но уже сейчас видны некоторые эффекты от введенных ограничений.

— В первую очередь это репутационные потери. Санкции накладываются обычно на государственные предприятия или на сектора, где они преобладают. Тем не менее часто они оказывают косвенный эффект на всех, в том числе на частных предпринимателей, за счет соответствующего изменения имиджа страны. Например, иностранный банк отказывается переводить белорусской частной компании деньги, а европейский или американский партнер отказывается от сотрудничества просто потому, что они где-то слышали, что вводятся серьезные санкции [против Беларуси], но им было недосуг читать, против кого конкретно.

Кроме того, противостояние с Западом уменьшает рыночную силу Беларуси и сужает возможности торговаться. Российские контрагенты, которые продолжают работать со страной, понимают, что теперь белорусские предприятия будут полностью от зависеть от их желания помогать обходить санкции. Соответственно, это отражается в новых сделках, вполне вероятно, менее выгодных для белорусской стороны.

В случае расширения ограничительных мер со стороны Евросоюза и США, вклад внешней торговли в экономический рост будет заметно сокращаться.

Еще одним серьезным вопросом остается инфляция. Нацбанк изменил прогноз по ней по итогам года с 5% до 9%. Это демонстрирует обществу, что власти понимают реальную ситуацию. Но и тут есть нюансы. Во-первых, прогноз по итогам года ниже, чем зафиксированный уровень инфляции по итогам первого полугодия. Это значит, что властям на протяжении шести месяцев придется удерживать инфляцию хотя бы на сегодняшнем уровне. Что крайне сложно реализовать, не говоря уже о замедлении ее роста. Во-вторых, в условиях кризиса доверия и высоких инфляционных ожиданий может реализоваться такой механизм, как самосбывающееся пророчество.

03.03.2025

Звезда фильма «Убить Билла» поддержала Украину на сцене церемонии вручения премии «Оскар»

03.03.2025

Звезда фильма «Убить Билла» поддержала Украину на сцене церемонии вручения премии «Оскар»

03.03.2025

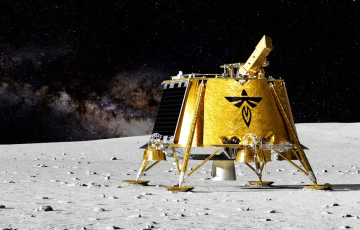

Ученый: Первый в истории частный зонд для изучения астероидов ведет себя странно в космосе

03.03.2025

Ученый: Первый в истории частный зонд для изучения астероидов ведет себя странно в космосе

Новости и события в Беларуси и мире.

Пресс-центр [email protected]