Куда пропадают деньги с белорусских карточек после покупок в валюте?

Белорусы все чаще сообщают о загадочных списаниях.

Клиенты белорусских банков столкнулись с одинаковой проблемой: спустя несколько дней после покупок в зарубежных магазинах с белорусской карты исчезали разные суммы, от 10 рублей до 1000. То же самое у людей, оплативших с валютной карты товары в белорусских рублях. Причем даже если клиент остался с минусом на карте, самостоятельно узнать, куда ушли деньги, непросто: ни в расходах по карте, ни в выписке по счету, ни в приходящих СМС об этом нет ни слова. Разбираемся, куда уходят деньги и как ваша покупка за 250 рублей может через пару дней превратиться в списание 400 рублей, пишет onliner.by.

История №1. «Пытался перевести деньги другу, но списалась меньшая сумма неизвестно куда»

Александр 2 марта сделал перевод денег с карты на карту. На удивление платеж отклонился, а деньги все равно ушли в неизвестность. При этом в расходах они не отобразились и до адресата не дошли.

— Сегодня у друга произошло несчастье, мы решили отправить ему матпомощь на карточку, кто сколько может. В общем, я сделал перевод через приложение «Альфа-Банка» на карточку «Белинвестбанка» и в ту же секунду вспомнил, что переводы Visa и Mastercard в этом банке уже не работают из-за санкций, — рассказывает Александр из Минска. — Но было уже поздно. InSync выдал ошибку платежа, но до этого прислал СМС-код и деньги списал. Правда, не 25 рублей, а почему-то только 15. При этом другу деньги не пришли, а в расходах по карте операция вообще не отображается! В чат-боте банка сказали, что все операторы заняты и на мой вопрос ответят по почте, после чего беседа исчезла. Что на практике означает: ответа ты не получишь.

По словам клиента, в банке сначала предполагали, что он неверно посмотрел остаток по счету. Александр же уверял, что на счету последние несколько дней было 32 рубля с лишним: все белорусские деньги еще неделю назад он перевел на свой валютный счет. Поначалу парень предположил, что дело в санкциях «Белинвестбанка», но позже стало ясно, что он тут ни при чем.

— За зачисление средств банк комиссию не взимает. Поэтому в данной ситуации мы рекомендуем обратиться в банк-эмитент карточки, с которой осуществлялся денежный перевод, — пояснили в «Белинвестбанке».

Затем специалисты «Альфа-Банка» выяснили, что 2 марта в 12:07 у клиента была попытка перевода на сумму 25,75 рубля (с учетом комиссии), но платеж не прошел, потому что баланс был 18,21 рубля. А то, что остаток по счету отображался больше, чем в реальности, — это глюк системы, такое бывает. То есть списание денег на самом деле было связано не с переводом, а с курсовой разницей.

— Последние дни курс валют резко меняется, поэтому предупреждаем: любые операции — переводы, платежи в иностранных интернет-магазинах — могут стать дороже, — объясняют специалисты «Альфа-Банка». — В чем суть: если вы оплачиваете покупку в USD картой в BYN, сразу в истории отображается сумма по курсу на момент совершения операции. Но окончательно транзакция закрывается в течение 15 календарных дней (но мы стараемся это делать быстрее, за 5—7 рабочих дней). За это время курс может измениться как в большую, так и в меньшую сторону.

В банке говорят, такая система существует давно и везде, но из-за взлетевшего в последние дни курса валют только сейчас клиенты стали это замечать.

— Условно, если в прошлую среду вы покупали сапоги в американском интернет-сторе за 100 USD и рассчитывались картой в BYN, сразу после оплаты в истории отобразится сумма по курсу того дня, но транзакция закроется, например, сегодня, уже по курсу 3,5 BYN за USD. Соответственно, со счета спишется 350 рублей, а не 260. Также по таким операциям списывается комиссия 1% за обмен валюты.

Например, вы оплатили товар ценой $100 по курсу 2,6 рубля, но транзакция закроется спустя пару дней по курсу 3,5 рубля. Соответственно, со счета у вас спишется еще 90 рублей курсовой разницы, ведь покупка будет стоит 350 рублей, а не 260.

Почему банк об этом никак не оповещает клиента? Говорят, нет технической возможности: заранее неизвестно, какой курс будет на момент закрытия. Правда, Александру от этого лучше не стало: по выписке так и не удалось понять наверняка, куда исчезли эти 15 рублей — за покупку в заграничном магазине, оплату билетов на сайте «Белавиа» или покупку валюты две недели назад.

История №2. «Банк дал мне денег взаймы, хотя я об этом его совершенно не просил?»

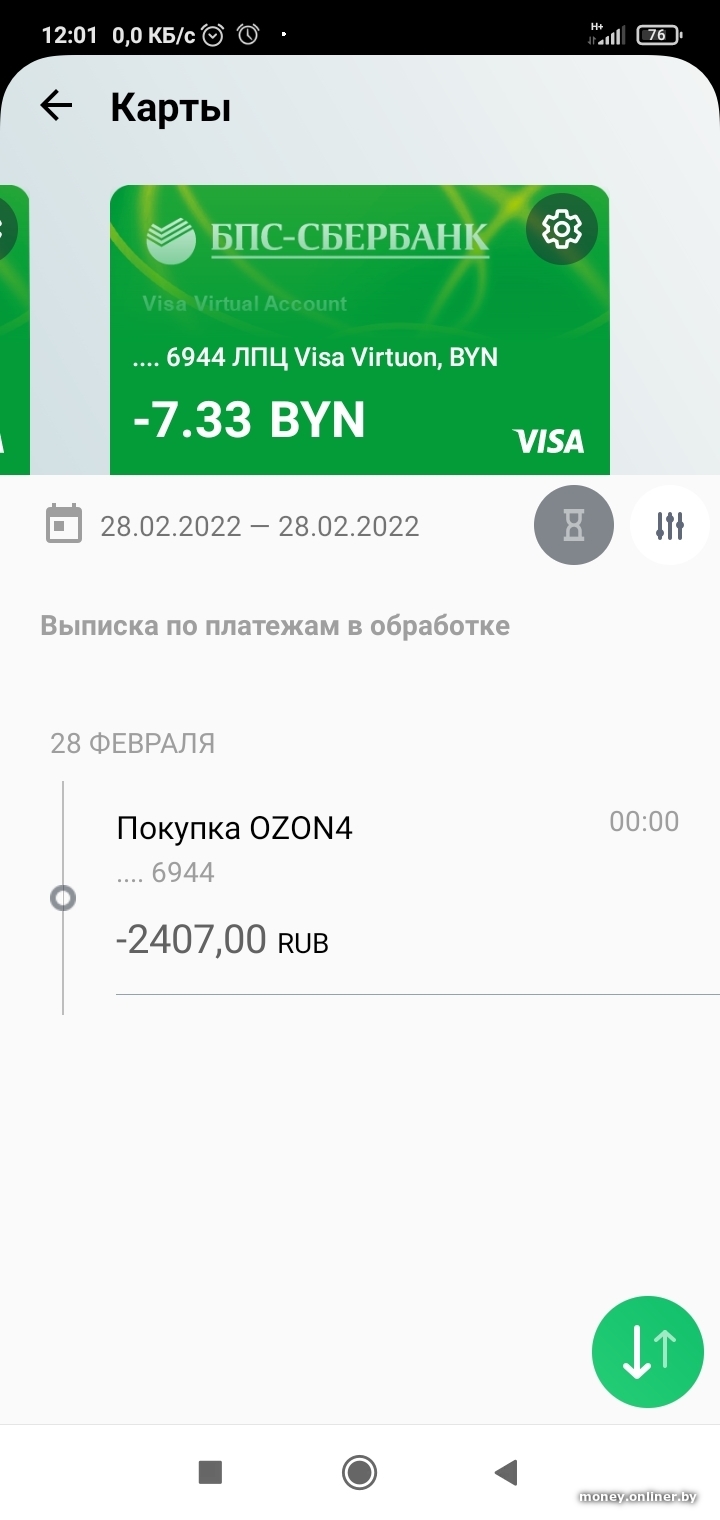

В четверг с похожей проблемой столкнулся клиент белорусского «БПС-Сбербанка». Алексей при помощи виртуальной карты в белорусских рублях сделал покупку на сайте Ozon, которая в итоге обошлась ему на 11 рублей дороже.

— После покупки на карте оставалось 4 рубля с копейками. И каково мое было изумление, когда через несколько дней на карте образовалась задолженность в 7 рублей, — рассказывает Алексей. — В службе поддержки мне ответили, что операция по карте проходит мгновенно, а операция по счету — в течении 3 рабочих дней. И конечный курс считается, когда операция проходит по счету. То есть получается, что если бы за три дня после покупки курс изменился в десять раз, то с меня могли незаметно списать еще 1000 рублей курсовой разницы? Что еще интересно: мой баланс по карте ушел в минус, то есть банк по сути дал мне денег взаймы, хотя я об этом его совершенно не просил! Почему вместо отмены операции из-за недостаточной суммы на счету меня загнали в минус? И еще очень раздражает, что никаких уведомлений и в истории операции об исчезнувших деньгах нет.

Банк оперативно ответить на вопросы Onlíner о ситуации не смог.

История №3. «Из-за того, что банк не фиксирует курс на момент операции, с вас могут через пару дней снять еще 1000 рублей»

У клиента «БНБ-Банка» неприятность произошла после оплаты покупки в долларах с карты в белорусских рублях. Он был уверен, что является обладателем мультивалютной карты, но банк так не считал. В итоге все произошло по уже изложенной схеме: деньги списались без каких-либо уведомлений, оставив человека с минусом на карте.

— Когда я оформлял карту, мне было заявлено, что она является мультивалютной и ей можно расплатиться в валюте. Но в банке я на днях узнал, что ошибался: у них вообще нет мультивалютных карт. Ну ладно, допустим, я не так понял. Но меня больше возмущает другое: выходит, если клиент совершает дорогостоящую покупку за $1000 по курсу 2,50 рубля на момент оплаты, при подтверждении оплаты от эквайера спустя 3—5 дней курс становится 3,5 рубля, а банк удерживает с вас еще тысячу рублей, — возмущается Родион. — Я считаю просто немыслимым то, что банк не фиксирует курс на момент совершения операции по карте с одновременным резервированием необходимой суммы валюты. Куда логичнее на момент оплаты зафиксировать сумму в валюте и заблокировать ее в белорусских рублях. Ибо в момент оплаты человек рассчитывает приобрести товар по определенному курсу, а банк на него возлагает свои курсовые разницы. Причем делает это с особым цинизмом: никаких оповещений об этом списании вам просто не придет, потому придется ломать голову самостоятельно, куда исчезли ваши деньги, — подытожил мужчина.

В банке нам пояснили, что такова система совершения платежей у платежных систем по всему миру и повлиять на нее сам банк не может.

— Если при платеже происходила конвертация валюты, то сумма блокировки может отличаться от суммы списанных со счета денег, поскольку существует временной разрыв между днем совершения операции и днем поступления в банк-эмитент информации для отражения на счете клиента. Банки не влияют на курс, который применяется при блокировке денег, его устанавливают платежные системы (Mastercard, Visa и так далее). То есть сумма списания может измениться как в сторону увеличения, так и в сторону уменьшения. Так работают банковские карточки при покупках с конвертацией валюты по всему миру: от Беларуси до Австралии, — поясняют в «БНБ-Банке».

В банке мужчине пояснили, что виной минуса на карте технический овердрафт — задолженность, возникающая в случае превышения суммы расходов над остатком по счету. Мало того, овердрафт в «БНБ-Банке» клиент обязан погасить в течение 15 календарных дней со дня его возникновения. Если же на карту придут деньги, они автоматически спишутся в пользу банка.

— К сожалению, возможности отменить операцию в одностороннем порядке со стороны банка нет: мы не можем знать, была ли уже оказана услуга или совершена покупка. При зачислении денег на счет «технический овердрафт» будет автоматически погашен — ничего дополнительно вам делать не нужно. Важно отметить, что при этом банк не начисляет процент на сумму задолженности и не применяет штрафы, — дополнили в пресс-службе «БНБ». — Если вдруг возникла ситуация «технического овердрафта», то мы отправляем SMS-сообщение, чтобы проинформировать клиента об этом. Детальную информацию об итоговой сумме списания и дате прохождения операции можно узнать из выписки по счету.

Как эта чертовщина работает и как не платить курсовые разницы?

Если обобщить, ситуация выглядит так. Клиент банка решает купить что-то по рублевой карте в долларах или евро, надеясь таким образом сэкономить, ведь спустя неделю товар может стоить гораздо дороже. Но банк терять деньги тоже не намерен, поэтому не фиксирует сумму покупки по карточке, а проводит операцию в два этапа: сначала блокировка суммы операции (уменьшение баланса) в валюте покупки, а затем списание суммы со счета.

Деньги блокируются в момент совершения операции по карточке. Как правило, через несколько дней после этого (максимальный срок регламентируется правилами платежной системы) в банк покупателя из банка-эквайера (который обслуживает продавца) поступает информация для списания суммы совершенной операции. Из-за этой задержки и возникает курсовая разница. Банки говорят, иногда возникает и плюс, который доначисляют клиенту. Однако многие клиенты о таких списаниях могли не знать: курс так сильно давно не скакал, списание не отображается в интернет-банкинге, а суммы, как правило, были небольшие.

Что делать, чтобы с вас однажды ночью не списали курсовые разницы? В идеале надо делать покупки, только если валюта покупки и валюта карточки совпадают. Это касается также оплаты по рублевой карте в зарубежных магазинах, кафе и при покупке билетов. Ведь после путешествия с вас еще две недели будут незаметно высчитывать курсовые разницы.

Если вы живете за границей, получая деньги на белорусскую карту, заведите себе виртуальный счет в USD/EUR/RUB и переводите на него деньги, чтобы расплачиваться в валюте операции, а не в рублях.

К слову, «БНБ-Банке» рассказал еще один интересный момент: при снятии наличной валюты в банкомате человек тоже может попасть на курсовые разницы.

— При снятии с карточки в банкоматах наличной валюты, отличающейся от валюты карточки, в банкоматах «БНБ-Банка» сумма блокировки и сумма списания всегда одинаковая. А при снятии в банкоматах других банков применяется та же логика, что при совершении платежа с конвертацией: курс блокировки может отличаться от курса списания, так как между этими двумя событиями проходит время и курс валюты может измениться, — пояснили в банке.

04.02.2025

Лукашенко намерен разобраться с правительством из-за вывода «сотней миллионов» за границу

04.02.2025

Лукашенко намерен разобраться с правительством из-за вывода «сотней миллионов» за границу

Новости и события в Беларуси и мире.

Пресс-центр [email protected]