«Люди значительно старше и опытнее меня были мне подотчетны»

Беларус рассказал, как зарабатывать более 4000 евро.

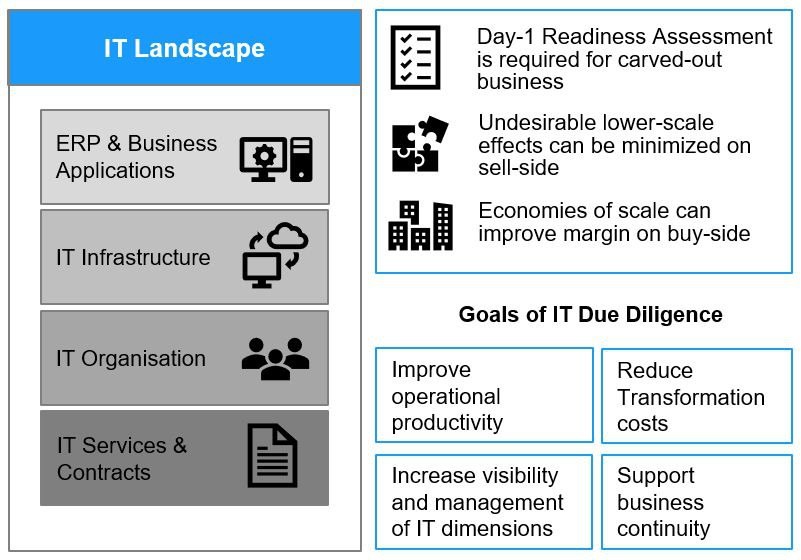

В ИТ часто работают специалисты без технических компетенций. Мне не нужно писать код или его тестировать, не нужно работать с базами данных или знать «железо». Но я каждый день обсуждаю технические вопросы и системную архитектуру, пишет для devby.io Сергей Насонов, который работает в глобальной консалтинговой компании в сфере ИТ для M&A (Mergers and Acquisitions).

Что такое Mergers&Acquisitions

Я помогаю большим компаниям купить или правильно интегрировать бизнесы поменьше (Target)

, а иногда и избавиться от подразделения.

Вот типичный процесс M&A: Sell side (внутренний департамент M&A-компании) связывается с консалтинговыми компаниями. Они помогают им рационализировать и спланировать сделку, чтобы она совпадала с общей стратегией компании. Чтобы процесс был наиболее гладким, планирует сделку несколько команд. Каждая работает над своей темой: финансами, логистикой, HR.

Моя команда занимается всеми ИТ-процессами: инфраструктура приложения (в том числе ERP — планированием ресурсов компании), команды, ИТ-финансы и др. Позиция называется вполне стандартно — Manager. На текущем проекте я руковожу всеми процессами и коммуникацией с клиентской командой, отвечаю также за бюджет и нашу команду.

Чаще всего наши команды состоят из 5-7 человек. У клиента команды куда больше, на каждый процесс у больших компаний есть свой человек. Может быть и 20 человек со своими интересами и мнениями. Я всех курирую, со всеми правильно общаюсь, чтобы работа проходила в одном направлении.

Работать в M&A можно внутри корпорации, в консалтинге, и на стороне финансовой фирмы.

Один день из жизни M&A менеджера

Большинство задач зависят от фазы сделки по покупке или продаже компании. Я выделяю 3 основные группы:

Встречи с командой или клиентом.

День обычно начинается с check-in звонка с командой и партнером. Мы обсуждаем, какие нюансы всплыли на встречах с клиентами за предыдущий день, что нужно завершить сегодня и организационные вопросы. Во время интенсивной фазы проекта в день может быть 5-10 встреч с клиентом.

Почти все встречи — это вызов. Нужно интенсивно думать и слышать собеседников с большим опытом в своих областях. Но суть обсуждения очень интересная — создается план действий и ИТ-архитектура будущей компании.

Создание презентаций

Слайды помогают донести наши идеи и предложения до клиентских команд, менеджмента и сотрудников.

Техническое планирование и создание будущей ИТ-архитектуры компании.

Мы обсуждаем, как разделить главные приложения компаний (чаще всего это множество ERP систем), какой функционал/модули предоставить и как будут работать процессы. В крупной компании их может быть больше 500.

Часто создаем план миграции ИТ-инфстратруктуры с Дата-центров в облако. Это все нужно правильно лицензировать и вовремя подписать правильный контракт. Планирую размер команды, кто и когда будет поддерживать и развивать все ИТ-процессы, сколько это будет стоить. Чтобы всё правильно спланировать, нужно отличное понимание M&A процесса и принципа работы ИТ в компаниях.

Стадии проектов:

Due diligence (анализ текущего состояния компании, определение глубины связи между Target и продавцом) — 1-3 месяца

Разделение/Слияние (Carve-out/integration): 3-12 месяцев

(Опционально) «Value creation» — улучшаем управление и процессы, проводим цифровизацию, сокращаем расходы: 3-6 месяцев.

Если не проходит Value creation, то через пару недель стартуем на новом проекте у другой компании. Или помогаем с Business development — создаем предложения для новых клиентов.

Кто может работать в M&A

Вам нравится работать над техническими темами.

Считаете, что технологии должны решать бизнес-задачи.

Интересны финансы и бизнес.

Мой путь в M&A

Мне всегда нравилось читать и обсуждать про бизнес, финансы и технологии. И у меня хорошо получалось с ними работать и зарабатывать. Наиболее очевидный вариант работы — стать программистом. Но профессия была очень популярная, и поэтому я не хотел быть прогером — старшеклассники не хотят быть как все.

Я познакомился с M&A, когда учился на магистра информатики в Техническом Университете Мюнхена. Проходил курс по частным инвестициям (Private Equity). Узнал, как проходят процессы слияния и поглощения компаний, каких затрат это требует и как анализировать, имеет ли смысл проводить сделку.

После учебы я работал техническим специалистом на лидирующую компанию облачных сервисов. Создавал системы хранения данных. Все было отлично и работа была интересная. Но сходил на мероприятие от компании из сферы инвестиций. Познакомился с людьми, после встречи предложили пройти интервью — получил оффер.

На новой работе у меня было намного больше полномочий. Люди значительно старше и опытнее меня были мне подотчетны. Я занимался разделением ИТ-компаний, которые мы покупали. Никто лучше меня не знал, как это сделать, поэтому такая иерархия имела смысл.

После завершения того проекта я руководил лишь стратегическими ИТ-процессами. Много общался с коллегами, которые отвечают за другие направления: финансы, закупки, C-level. Быстро получал новый опыт.

Как попасть в индустрию

Обычно в IT M&A попадают после бизнес, экономических или технических специальностей при наличии смежного опыта. Есть университеты, где это изучают на магистерских программах. Вот курсы, на которых можно узнать о M&A и как проходят сделки.

HEC Paris.

Imperial College London.

Coursera.

С высоты своего опыта в 50+ сделок: хороший опыт в смежных областях (руководство цифровыми трансформациями/проектный менеджмент технических проектов) заинтересует рекрутера.

Не надо знать все об ИТ-компании. Соберите и структурируйте для себя информацию об ИТ-бизнесе, и этих знаний будет достаточно, чтобы консультировать.

Вилка зарплат

Наиболее хорошо я знаю рынок Германии. В начале карьеры в IT M&A люди получают около 4к евро нетто в месяц. Через пару лет вполне реально поднять эту цифру на 30% и находиться среди топ-5-7% всех работников по доходам в Германии. Ещё через 5-10 лет высока вероятность зайти в топ-1%, зарабатывая больше 9к евро нетто в месяц.

Самые высокие зарплаты у партнеров, просто на ракете запущены в космос. Некоторые могут зарабатывать и 50к нетто в месяц. Стать Партнером вполне реально за 10-15 лет.

В США платят где-то на 20% выше, а налоги ниже, чем в среднем в Европе.

Топ 5 ключевых навыков

Знание корпоративных процессов.

В больших корпорациях у каждой гаечки есть соседняя, которая ее крутит. Если что-то не работает, то нужно воздействовать на соседей или смазать механизм. Не отвечает на письма — можно поменять метод коммуникации: встреться лично либо позвонить

Умение слышать и понимать клиента.

Никто не любит повторять, особенно когда на звонке 20 человек и идут горячие обсуждения, как продать часть бизнеса. Важно понимать дискомфорт клиента и решать его. Нужно уметь выйти за рамки своей профессии и взглянуть на вопрос с другой стороны.

Не стоит наступать на эго клиента, особенно публично.

Не стоит спорить с клиентом при всех. Грести шлюпку в одиночку куда сложнее, чем вдвоем. Если это все же случается, то партнеры, которые управляют проектом с нашей стороны, начинают разбираться в ситуации.

Умение слышать также своего менеджера и понимать.

Помните, по каким критериям оценивают вашего супервайзера. Старайтесь, чтобы он выглядел в лучшем свете в глазах клиента, и партнера со стороны вашей компании. Тогда можно будет кататься как сыр в масле. Без таких уловок никуда в корпоративной культуре.

Обходительность.

У клиента мало ресурсов, чтобы заниматься стратегически важным проектом № 100500. Напоминайте о себе, четко говорите, что от него требуется. Ваши слова должны восприниматься как дружеское одолжение, а не приказ. Тогда клиент может и задержаться чуть на работе, выполняя ваше задание, и звоночек нужный сделать.

Я много общаюсь с топ-менеджерами. Вижу, как работает бизнес изнутри. Но всё же это корпоративный мире со своими правилами и процессами. Чтобы расти, их нужно соблюдать. Не всем амбициозным душам подходит работа под постоянным надзором.

03.03.2025

Звезда фильма «Убить Билла» поддержала Украину на сцене церемонии вручения премии «Оскар»

03.03.2025

Звезда фильма «Убить Билла» поддержала Украину на сцене церемонии вручения премии «Оскар»

03.03.2025

Ученый: Первый в истории частный зонд для изучения астероидов ведет себя странно в космосе

03.03.2025

Ученый: Первый в истории частный зонд для изучения астероидов ведет себя странно в космосе

Новости и события в Беларуси и мире.

Пресс-центр [email protected]